はじめに

先物取引と先渡取引は、将来の資産売買を約束する契約として広く利用されていますが、その仕組みや特徴は大きく異なります。本記事では、これらの基本的な違いをわかりやすく解説し、それぞれの特徴や利用シーンを理解する助けとなる情報を提供します。

先物取引とは?

先物取引(フューチャーズ)は、取引所を介して標準化された契約を売買する仕組みです。

買い手と売り手は、将来の特定の日付(満期日)に、特定の価格で資産を受け渡すことを約束します。先物取引には次の特徴があります。

-1024x724.jpg)

・標準化された契約:契約条件(取引量、品質、価格など)は取引所によって統一されています。

・清算機関の存在:取引所に清算機関があり、契約履行の保証を提供します。

・マージン制度:証拠金を預けることで契約が成立し、日々の価格変動による損益が計算される(マーク・トゥ・マーケット方式)。

・流動性:多くの市場参加者がいるため、売買が活発で、資産の現金化が容易です。

代表的な先物取引の例には、株価指数先物や原油先物、電力先物などがあります。

先渡取引とは?

先渡取引は、相対取引(OTC取引)で行われる非標準化契約を指します。

買い手と売り手が直接契約を結び、将来の特定の日に資産を特定の価格で売買することを約束します。以下が先渡取引の特徴です。

-1024x724.jpg)

・非標準化:契約条件は当事者間で自由に決定されます(取引量、価格、期間など)。

・清算機関が存在しない:当事者同士で契約を履行するため、相手の信用リスクが存在します。

・カスタマイズ性:取引条件を柔軟に設定できるため、特定のニーズに対応可能です。

・流動性が低い:取引所を介さないため、再販売や市場での取引が困難です。

例としては、企業間での為替予約取引や、特定の資産の個別契約などが挙げられます。

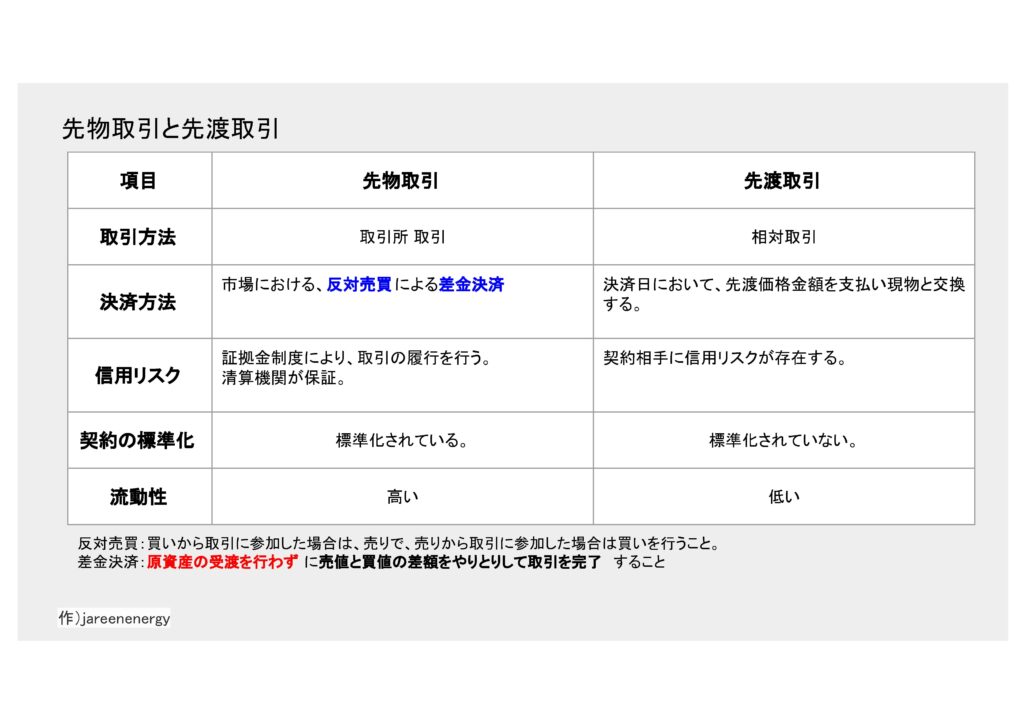

先物取引と先渡取引の主な違い

選択肢は、取引の目的やニーズによって異なります。

・ヘッジや投機目的で流動性の高い市場に参加したい場合は、先物取引が適しています。

・特定の条件に基づいたカスタマイズ可能な取引が必要な場合は、先渡取引が有効です。

まとめ

先物取引と先渡取引は似ているように見えますが、取引方法、契約の仕組み、リスク管理の側面で大きな違いがあります。それぞれの特徴を理解し、自分の目的に合った方法を選ぶことが重要です。